Le quali au mieux de sa forme

À LIRE AUSSI

Yves Krief (Sorgem):

«L'essentiel est de trouver la meilleure combinatoire de techniques.»

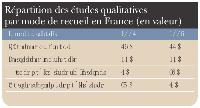

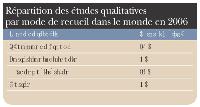

Selon l'enquête annuelle Esomar, les études qualitatives représentaient, en 2006, 14% du marché mondial des études, estime a 24,6 Md$. En France, la même année, la part du quali s'est élevée à 15% du marché des études, selon Syntec Etudes Marketing et Opinion. «Comme les études quantitatives ad hoc pèsent 52% du marché des études et les études en continu, barométriques et omnibus 33%, la part du qualitatif est plus élevée quand on regarde uniquement Vad hoc. Elle peut être estimée entre 20 et 25%», remarque Yves Krief, président du directoire de Sorgem. Et ce, d'autant plus qu'une grande partie du marché des études qualitatives échappe aux statistiques parce que réalisée par de petits instituts.

Face à un consommateur toujours plus difficile à cerner, infidèle, insaisissable, qu'il s'agit de comprendre dans toutes ses dimensions de consommateur, de shopper, de citoyen, de salarié, qui vit dans un monde de plus en plus global..., le qualitatif a le vent en poupe. «Les études qualitatives apportent une intelligence dont il est difficile de se passer», constate Michel Reynard, directeur du département Quali Stratégique de TNS Sofres. Sur les 100 premières sociétés d'études, selon le classement établi par Marketing Magazine pour l'année 2006, figurent 27 instituts à dominante qualitative, c'est-à-dire dont la part des études quali est égale ou supérieure à 60% de leur chiffre d'affaires. Sorgem 15e société d'études en 2006 - est ainsi le premier institut français d'études qualitatives avec un chiffre d'affaires 2006 de 13,1 millions d'euros, intégralement réalisé grâce au qualitatif. Mais sa place de leader est fortement concurrencée par les instituts TNS Sofres et Ipsos. Pour ces deux groupes, les études qualitatives représentent entre 10 et 15 % de leur chiffre d'affaires total. Ipsos France a par exemple, réalisé, en 2006, un chiffre d'affaires quali de 15,3 millions d'euros.

Ces dernières années, devant la complexification des marchés, les allers-retours entre le quali et le quanti se sont généralisés. «Les sociétés d'études sont amenées à travailler sur ces deux techniques en estompant les frontières, constate Marc Papanicola, directeur général de Research International. Et, ces séparations sont maintenues pour des questions d'organisation interne ou de logistique de production, et non des raisons de stratégie client.» Et Thomas Tougard, directeur général d'Ipsos Marketing, d'ajouter: «Le quali est de plus en plus utilisé pour approfondir le quanti.» La dernière enquête qualitative Syntec Marketing & Opinion/Adetem/UDA, «Entreprises et instituts d'études: comment bien travailler ensemble?», s'interroge d'ailleurs sur la pérennité de la distinction entre le qualitatif et le quantitatif.

Combien ça coûte?

L'enquête «Global Prices Study2007», publiée par Esomar, donne des indications sur les coûts comparés des diverses méthodologies dans le monde. Exemples.

Réunions de groupe

- Echantillon:quatre groupes d'utilisateurs de services bancaires (deux groupes d'hommes, deux groupes de femmes) avec enregistrement vidéo.

Selon Esomar, le prix moyen pour les quatre groupes s'élevait à 11 397$ en 2007, soit près de 2 500$ de moins qu'en 2005. Cette hausse résulte du fait que l'enquête 2007 couvre un plus grand nombre de marchés émergents (où le coût des études est plus faible) qu'en 2005. Si l'on s'en tient à un périmètre comparable de pays, le prix des quatre groupes a progressé de 13% en deux ans. Le marché américain est le plus cher:30500$ pour les quatre groupes; le pays le moins cher est le Pakistan avec 3600$.

- Echantillon:deux réunions de groupes de femmes utilisant régulièrement du parfum dans sept villes (Londres, Berlin, Milan, New York, Paris, Rio de Janeiro, Tokyo) avec traduction simultanée. C'est en Grande-Bretagne que les prix sont les plus élevés (151700$ pour les groupes), suivie par la France (139200$), le Canada/Amérique du Nord (119000$) et l'Allemagne (116000$).

Etude ethnographique à domicile

- Echantillon: 12 foyers observés de 16 h à 22 h sur leur utilisation de la télévision, de la radio, d'Internet, du téléphone, de consoles de jeux et autres systèmes audio. Pour ce type d'étude (prix moyen: 17 800$), les pays les plus chers sont la Grande-Bretagne (88400$) et les Etats-Unis. Le coût est nettement moindre dans les pays émergents, notamment en Amérique du Sud; le pays le moins cher est l'Argentine (5800$).

Les instituts généralistes et spécialisés à dominante quanti ont donc eu tendance au fil des années à renforcer leur expertise qualitative. Soit en faisant appel à de nouveaux profils, en «seniorisant», soit en créant un pôle ou un département Quali. Un mouvement qui s'est récemment accentué, notamment avec la multiplication des études shoppers. Ainsi, GfK Custom Research développe fortement les études ethnographiques tandis qu'Audirep va encore renforcer la place du quali dans sa stratégie de développement. Stratégir, de son côté, a l'ambition de développer un savoir-faire quali. Quant à Bases, la société propose «Bases Chatter Box». Cet outil quali on line a vocation à être utilisé en complément des études quantitatives pour comprendre les drivers de choix, par exemple, ou des tendances émergentes; il peut être utilisé en amont ou en aval du Bases traditionnel. Chez TNS Sofres, le quali et le département Quali stratégique sont rattachés au département Planning stratégique dirigé par Dominique Lévy, dga de l'institut. Pour l'Ifop, l'arrivée de Diouldé Chartier comme directrice du développement quali stratégique vient renforcer le poids accordé aux études qualitatives.

«Nous donnons toute leur place au décloisonnement des approches et à la structuration forte des méthodes», commente-t-elle. «Le développement des études qualitatives constitue un beau succès pour nous», souligne François Abiven, p-dg de Repères, qui a recruté en 2006 Sandrine McLure, afin de développer le quali, notamment à l'international. Par ailleurs, les enquêtes auprès des enfants ou des adolescents, en plein développement, génèrent de nombreuses études qualitatives qui demandent une réelle expertise, offerte par exemple par ABC +, Catherine Finet Conseil, Junium/Institut de l'enfant, MSM, Sorgem...

Le choix de l'acquisition

La croissance externe constitue une autre façon d'acquérir rapidement les expertises requises. Dans ce dernier cas, on peut citer Millward Brown France qui, il y a quelques années, a ressenti le besoin d'ajouter un savoir-faire quali en rachetant la société MFR Research. En 2003, Millward Brown avait intégré, en Grande-Bretagne, l'institut quali bien connu Sadek Wynberg Research. «Les allers-retours entre le quali et le quanti sont nombreux. Par exemple, un «Link» nous permet de détecter des pistes d amélioration que nous testons ensuite en quali et que nous retestons à nouveau derrière en quanti. De plus en plus souvent, nous nous rendons à deux - un qualitativiste et un quantitativiste chez un client et cela marche très bien», explique Olivier Barriol, nouveau directeur général de Millward Brown France. Dès sa création, le groupe Synovate s'est tout de suite développé en rachetant dans pratiquement tous les pays où il s'est implanté des sociétés d'études qualitatives réputées. En France, c'est l'institut QCG, créé par Georges Guelfand, qui a intégré le groupe. Les études qualitatives généraient ainsi en 2006 près 40% du chiffre d'affaires de Synovate France. Plus récemment, BVA a racheté BPM, groupe formé de Carré Latin et de l'institut quali Reason Why. «Les plus belles études, et certainement les plus sécurisantes pour nos clients, sont les études quali/ quanti. D'ailleurs, on constate désormais une meilleure culture quali chez les quantitativistes et vice versa», note Jean-Michel Suleau, directeur général de BVA'Reason Why. Afin d'apporter un éclairage aux données issues de panels, IRI France a également racheté une société d'études ad hoc, MCA, qui possède une expertise dans la compréhension du comportement du consommateur en magasin.

L'international, levier de croissance

L'international constitue l'un des grands leviers de croissance du marché des études qualitatives. Face à la saturation des marchés notamment en Amérique du Nord et en Europe de l'Ouest, les marques vont chercher hors de leurs frontières des marchés plus dynamiques. Les regards se tournent vers les nouveaux membres de l'Union européenne et vers les «Brick» (Brésil, Russie, Inde, Chine, Corée du Sud...). «A l'international, il est plus difficile d«»intuiter«le comportement du consommateur, précise Yves Krief. Un directeur marketing connaît peu la consommation de la ménagère de la banlieue de Shanghai. Pour s'y familiariser, le qualitatif est indispensable.» Sorgem doit d'ailleurs en partie sa progression de 12% en 2006 à de très bons résultats à l'international, où l'institut réalise 55% de son chiffre d'affaires. «L'international est notre levier de croissance», constate, quant à lui, Georges Guelfand, directeur général de Synovate France, société qui a réalisé 40% du chiffre d'affaires en quali. L'arrivée d'Agathe Laurent, comme directrice du département Quali International chez OpinionWay, a engendré une forte croissance de ce secteur qui représente désormais 40% du chiffre d'affaires total de l'institut. Parmi les nouveaux outils mis en place par OpinionWay, signalons l'Observatoire des»Richinois«et, sous peu, un observatoire similaire en Inde.

Et le marché du luxe - international par essence attise de nombreuses convoitises génératrices d'études. Des expertises se mettent là aussi en place (TNS

Sofres, Ipsos, OpinionWay, Allegoria, Thema, Cabinet

DRC... ) . «Nous nous sommes notamment diversifiés dans le luxe et 2007 devrait être une excellente année», espère Laure Benaroya, directeur de MSN.

Une vaste palette de méthodes

«L'essentiel est de trouver la meilleure combinatoire de techniques», souligne Yves Krief. Pour répondre au mieux aux problématiques de leurs clients, les instituts ont l'embarras du choix: entretiens individuels, focus groups, groupes projectifs, groupes de confrontation (Krisis d'Ipsos en est un exemple), focus games (proposés notamment par l'institut Focus Game), triades, mini groupes, binômes, entretiens de couples de pairs, de parent/enfant...; observations ethnologiques, analyse sémiologique, lexicographique, de matériau non discursif, captation de contenu... Les neurosciences s'invitent aussi dans le débat. Quant aux analyses sémiotiques, elles reviennent en force parce que les médias ont changé et qu'ils sont devenus à la fois émetteurs et récepteurs. «Elles permettent de comprendre comment fonctionne le système», souligne Edith Bénézet, associée Sorgem, directrice marketing et new business. «Le problème du quali aujourd'hui est la perte de maîtrise du contexte d'information du consommateur, relève Stéphane Truchi, président du directoire de l'Ifop. Avec un consommateur à 360°, il est nécessaire de mettre en place un quali à 360°, c'est-à-dire croiser le discours du consommateur par une analyse dynamique et prospective, stimuler le consommateur, le faire réagir et le confronter à la réalité de la consommation.» Et de préciser: «Il est important d'intégrer des techniques qui vont au-delà de l'interrogation traditionnelle du consommateur pour travailler, par exemple, sur des publics d'anticipation ou des publics d'observateurs. Nous pensons qu'il faut redonner du réel dans l'expérience.»

«Les instituts ont pris le temps de s'interroger sur ce qu'ils ont à gagner avec les méthodologies en ligne», constate Edith Bénézet, qui a présenté, lors du dernier Semo, une réflexion sur la place à donner aux études qualitatives on line. Groupes asynchrones, analyse et création de blogs, netnographie, carnet de consommation en ligne... sont de plus en plus utilisés, alors que le Web 2.0 vient renouveler le dialogue avec les consommateurs. Quelle que soit la société d'études concernée - Ifop, Synovate, TNS Sofres, IOD, Repères ou encore Harris Interactive et QualiQuanti -, les expertises s'accumulent. Tout en saluant l'apport du Net en quali, Georges Guelfand insiste sur l'importance de bien savoir poser les questions sur la Toile: «Tout réside dans la nature des questions posées. C'est pourquoi nous réalisons de nombreuses expérimentations de méthodes très impliquantes avec nos clients.» La créativité en études est de nouveau en marche.

Maria di Giovanni (Sorgem):

«Ce type d étude veut restituer la dynamique marché-consommateur.»

Sorgem lance le Fond(s) de marché

Expérience

Parce que l'étude des écarts entre l'offre et la demande permet d'apporter des leviers d'action pour la décision marketing, l'institut a mis au point une nouvelle approche, le Fond(s) de marché.

D'emblée, Marina di Giovanni, associée Sorgem, directrice de département, annonce la couleur: le Fond (s) de marché est une étude qui propose un périmètre de recherche bien plus étendu qu'une simple U&A, car elle est plus systémique. «Ce type d'étude veut restituer la dynamique marché-consommateur. Elle est centrée sur les écarts entre l'offre et le marché, et donc sur l'évolution du consommateur, explique-t-elle. Nous cherchons à comprendre comment le consommateur se situe face à un produit, quel est son parcours mental, son historique avec le produit et la marque, son modèle de représentation, les valeurs construites par V offre et la distribution. Parallèlement, nous étudions le système construit par le marché, c'est-à-dire le mode de mise à disposition des produits, les prescripteurs, la communication, les discours sociaux. Nous regardons les interactions et les décalages entre les deux.» Le principe de la démarche repose sur deux éléments: d'une part, la mise en confrontation de l'offre par la distribution, la communication, etc., qui préformate la perception du consommateur; d'autre part, le reformatage de l'offre par le consommateur (en fonction de ses besoins, du sens et des principes de pertinence) et par le shopper qui réalise ses actes d'achat en fonction des modèles qu'il s'est recréés en propre. Pour analyser le système construit par le marché, l'institut s'intéresse à l'offre en rayon, à l'espace de vente (grande surface, magasin, Internet, catalogue), au point de vue de la force de vente ou des category managers, aux valeurs implicites de la publicité. Pour ce faire, Sorgem a recours à de l'analyse sémiotique, à des entretiens individuels de professionnels mais également à des reportages photo/vidéo. S'intéressant à la problématique du système construit par le consommateur, l'institut regarde la structuration et la représentation attachées à l'offre via des groupes qualitatifs. Des observations ethnologiques et des entretiens à domicile permettent ensuite d'éclairer le «consommateur user» par l'exploration de l'usage représenté et de l'usage réel. Des observations in situ, des entretiens sur lieu de vente, des focus groupes en «allerretour» avec visite du point de vente apporte aussi un éclairage sur le comportement d'achat du shopper. Une phase on line (optionnelle) permet de prolonger l'étude Fond(s) de marché se rendant dans les forums pour discuter avec les internautes sur tel ou tel aspect qu'il s'agit de préciser. C'est le travail qu'a effectué L'Oréal. Une première étape a consisté en une phase d'observation et d'analyse sémiotique du secteur Hygiène-Beauté dans différentes GMS, ainsi que dans les discours promotionnels et les discours sociaux (magazines de mode, beauté...). Etape suivie de sept groupes de trois heures (composés de sept à huit participants recrutés selon des critères structurants), complétés par 14 entretiens individuels approfondis à domicile d'une durée de deux heures et de 38 entretiens individuels d'une heure et demie sur le lieu d'achat. La phase on line a consisté à aller sur des forums pour faire parler les internautes sur des mots liés à l' Hygiène-Beauté pour comprendre le sens que les consommateurs lui accordent aujourd'hui.

«Un Fond(s) de marché est particulièrement adapté lorsqu'une entreprise ressent la nécessité de repenser son offre, l'organisation interne de celle-ci, son positionnement», note Maria di Giovanni. Et ce, par une meilleure structuration des gammes et des produits, par la distribution, par une réorganisation des discours et des messages émis à partir de nouvelles catégorisations du consommateur, de nouvelles valeurs, de représentations inédites, ou encore par l'introduction de produits pensés à partir des écarts identifiés entre l'offre actuelle et le consommateur. A l'international, la méthodologie permet d'identifier des opportunités stratégiques et tactiques, en termes de nouveaux insights, d'innovation produit, de positionnement d'une offre ou d'une marque, sur des marchés émergents ou matures.