Les 100 premiers instituts d'études marketing et opinion

Pour la 9e année consécutive, Marketing Magazine a publié le classement des 100 premiers instituts d'études marketing et opinion, selon leur chiffre d'affaires HT France 2008*. L'année aura été marquée par un net ralentissement de la croissance, dû aux effets de la crise économique entraînant restrictions budgétaires, reports... et recours accru au on line.

À LIRE AUSSI

- Réinventer

- I/ Le marché français des études progresse de 3,7 % en 2008

- III/ Le marché international des études en stagnation

- IV/ Le Top 25 mondial des sociétés d'études

- Le design en France, un marché mature

- De la déception à la récession, le marché publicitaire marque le pas

- I / L'offre télévisuelle se diversifie

- II/ Radio : retour à la normale pour l'audience du média

- III/ Internet se démocratise

- IV/ Presse magazine : l'année de la fragmentation de l'audience

- L'événementiel maintient le cap

- Les licences sont partout !

- Réinventer

- I/ Le marché français des études progresse de 3,7 % en 2008

- III/ Le marché international des études en stagnation

- IV/ Le Top 25 mondial des sociétés d'études

- Le design en France, un marché mature

- De la déception à la récession, le marché publicitaire marque le pas

- I / L'offre télévisuelle se diversifie

- II/ Radio : retour à la normale pour l'audience du média

- III/ Internet se démocratise

- IV/ Presse magazine : l'année de la fragmentation de l'audience

- L'événementiel maintient le cap

Tout comme l'an passé, ce sont près de 150 instituts français d'études marketing et opinion qu ont répondu au questionnaire et aux relances de Marketing Magazine destinés à établir le classement des 100 premiers. Ou plus exactement des 103 premiers, puisque l'on compte quatre ex æquo à la centième place. Mais la comparaison avec l'année dernière s'arrête là. Car ce classement est atypique à plus d'un titre.

En premier lieu - et le lecteur familier du classement n'aura certainement pas manqué de le remarquer parce que le leader du marché, le groupe TNS France, a disparu de la première ligne. On se souvient du feuilleton de la fusion TNS-Gf K, qui avait finalement abouti à la reprise du groupe par... WPP et par son intégration au sein de Kantar. Depuis plusieurs années maintenant, les instituts appartenant à ce groupe ne diffusent plus leurs chiffres nationaux. Ce qui a valu à notre classement de perdre Research International, Millward Brown, MFR Stratégie et The Added Value. En 2007, TNS France représentait quelque 19,4 % du marché des 100 premiers instituts français d'études marketing et opinion, avec un chiffre d'affaires de 213 millions d'euros, et employait environ 600 personnes. Après les autres absences successives, pour raisons «corporate», de Nielsen, puis d'Iri France, c'est un nouveau coup dur pour la représentativité du haut du classement. Un classement en tête duquel figure donc désormais, sur le papier, Ipsos France.

Atypique également parce que, compte tenu de la difficulté du marché, quelques instituts, plutôt dans la catégorie des «moyens», ont préféré ne pas communiquer leurs chiffres 2008, qui faisaient, bien sûr, apparaître une baisse sensible. Et l'on ne pourra s'empêcher de penser que le mode de recueil, basé sur le déclaratif, amène quelques sociétés à prendre des libertés. Mais cette règle du jeu existe depuis l'origine et cette réflexion ne concerne, a priori, qu'une minorité d'instituts

Comme pour chacune de ses parutions, compte tenu des rachats, des non-déclarations, des retours après une année de non-déclaration ou tout simplement des progressions de chiffre d'affaires..., le classement fait apparaître de «nouveaux» instituts, c'està-dire non présents l'année précédente. Pour 2008, lls sont une petite dizaine à l'intégrer.

Par ailleurs, plusieurs sociétés ont changé de raison sociale en 2008. INit Satisfaction est devenue INit Etudes Marketing et Capital Clients ; Qualeïa est le nouveau nom de Roland Guenoun Conseil, alors qu'Advent s'est transformée en BeMore France ; Client Research s'appelle désormais Cataliz Research France tandis que Dafsa a pour nouvelle raison sociale Global Insight

Une croissance ralentie

Au-delà de TNS et des autres absents, comment s'est déroulée l'année 2008 ? Sur le plan des chiffres tout d'abord, les 103 premiers instituts classés ont réalisé un chiffre d'affaires cumulé de 921 millions d'euros, en progression de 3,7 % par rapport à celui réalisé en 2007. Une progression qui, contrairement à l'année dernière, est très proche de celle estimée par le Syntec Etudes Marketing & Opinion, pour son périmètre, qui porte sur 3,1 %.

A titre d'information et, surtout pas de comparaison, compte tenu du changement de périmètre, les 1 00 premières sociétés d'études avaient enregistré en 2007 un chiffre d'affaires global de 1 099 millions d'euros (+ 8,3 % par rapport à leur activité en 2006) Elles employaient alors environ 5 900 personnes. En 2008, ce chiffre s'élève à près de 5 800 pour nos 103 classées

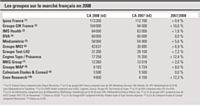

Avec 561 millions d'euros (+ 4,6 %), les dix premiers instituts 2008 représentaient 61 % du marché des «100» premiers 2008 et employaient 60 % des effectifs. Les 20 premiers atteignaient près de 73 % du chiffre total, avec 671 millions d'euros (+ 4,1 %) et 69 % des effectifs. Quant aux 50 premiers (811 milions d'euros, + 3,9 %), leurs parts respectives étaient de 88 % et 87,7 %. A noter enfin, que le «nouveau» leader, Ipsos France, représentait 12,3 % du marché des 100 premiers.

Si le marché français des études a commencé à subir les effets de la crise en 2008, il a quand même mieux résisté que d'autres secteurs économiques ou que ses homologues dans des pays étrangers. Ainsi, Inside Research estime la progression du marché américain des études entre 1,5 et 2 % (contre 6 % en 2007). Un marché uniquement tiré en 2008 par les études syndiquées et la progression du on line et qui devrait plonger en 2009 avec une baisse estimée entre 5 et 7 %

En France, le premier semestre avait pourtant été jugé, de l'avis général, assez bon, même si des variations ont pu se faire sentir selon les techniques et les secteurs d'activité. Néanmoins, dès le second semestre, études reportées, annulations de contrats, voire annulations pures et simples d'études ayant déjà reçu le feu vert... sont devenues des épisodes de plus en plus fréquents

La progression, de 4 % au premier semestre 2008, n'était plus que de 2 % à peine au second semestre Heureusement, avec les queues de budgets, l'activité est un peu repartie en novembre. Les études ad hoc ont été davantage touchées que les panels, moins sensibles à la réduction des budgets et dont 'érosion du niveau de facturation est plus lente. Si la progression de l'activité panels peut être estimée autour de 4 %, celle de l'ad hoc ne dépasserait pas 2 %, au mieux.

Des créneaux encore porteurs

Au niveau des secteurs clients, si l'Agroalimentaire et l'Automobile ont subi les conséquences de la crise, si le secteur bancaire a souffert, si celui des Télécoms s'est révélé moins consommateur d'études, les Marchés publics ont fait figure d'appel d'air pour les sociétés d'études qui ont la chance de les avoir pour clients. Ce fut l'un des rares secteurs à ne pas avoir (encore) baissé ses budgets mais qui, de l'avis des professionnels, ne devrait pas continuer à soutenir le marché à long terme.

Le Luxe est resté un secteur sur lequel les instituts ont continué de renforcer leur expertise études en 2008, mais il ne représente, il est vrai, qu'une petite partie du marché global, même si pour certaines sociétés, c'est un axe de diversification non négligeable. La Santé a également constitué un vecteur de croissance. Par ailleurs, un secteur tel que celui des études Satisfaction/Loyalty/GRC a continué de se développer, porté par les nouvelles attentes des entreprises. Le qual s'est plutôt bien comporté, notamment lorsqu'il était lié à des études internationales.

Quant au développement des études on line, il a eu un triple effet : léger coup de frein sur la valeur du marché, mais croissance du nombre d'études et bonne tenue du chiffre d'affaires des sociétés reconnues pour leur expertise dans le domaine.

Méthodologie

Afin de réaliser ce classement, Marketing Magazine a envoyé, début février 2009, un questionnaire détaillé à près de 500 sociétés d'études françaises. En l'absence de réponses de la part des entreprises, celles-ci ont été relancées par mail et/ou téléphone. Le critère de classement retenu est celui du chiffre d'affaires France hors taxes réalisé en 2008. Concernant certaines sociétés pluridisciplinaires, n'a été retenu que le chiffre d'affaires réalisé dans le secteur études. N'ont pas été prises en compte dans le classement les sociétés dont l'activité terrain représente plus de 50 % du chiffre d'affaires.

Source : Marketing Magazine NC : non communiqué

* CA international : part dans le CA total France des études menées depuis la France sur l'international En raison de la législation américaine, les sociétés du groupe Kantar/WPP (TNS, Research nternational, Mill ward Brown, MFR Stratégie et The Added Value Icon) ne peuvent communiquer leurs chiffres concernant le marché français. Par ailleurs, Nielsen (The Nielsen Company) et IRI ne communiquent plus leurs chiffres par pays. Les sociétés de terrain ayant répondu au questionnaire (Acticall, Call on, Catherine Delannoy & Associés, Consumed Research, La Maison du Test, Leyhausen International Services France, Territorial Team, Tous Terrains Associés, Stas marketing, Stephenson Etudes, Chris François) font l'objet d'un tableau à part dans Marketing Magazine

(1) Le CA d'Ipsos France comprend celui d'Ipsos Novaction. (2) Le CA du groupe GfK France comprend ceux de GfK Marketing Services, GfK Sofema, ISL, IFR, MarketingScan (à 50-50 avec Médiamétrie) et Satistème. (3) Le CA d'IMS Health comprend ceux d'IMS, Logimed, Source, Groupe PR, Gyd Institut et Areks. (4) Le CA de BVA comprend celui d'In Vivo BVA. (5) Le CA de Médiamétrie comprend ceux de Médiamétrie// NetRatings, Marketing Scan (à 50-50 avec GfK), Médiamétrie/eStat et Metric Line. (6) Le CA du groupe MV2 comprend ceux de MV2 Conseil, MV2 ETC et Maxiphone. (7) Clôture au 30/06

(8) Clôture au 30/09. (9) CA sur 18 mois (exercice fin juin 2007 / fin déc. 2008). (10) Le CA d'OpinionWay intègre Bal lester Consulting et Weetrack.

(II) Clôture au 31/03. (12) Le CA de Groupe Map comprend AntFiels, Market Audit et Tous Terrains Associés (13) Clôture au 31/08 (14) Le CA de Cohesium Etudes & Conseil comprend Motivaction (15) Global Insight : nouveau nom

de Dafsa. (16 CA de l'activité études d'Aviso Effectif total. (17) CA sur 16 mois (exercice fin août 2007 / fin déc. 2008). (18) Clôture au 30/11. (19) H2O : changement exercice (sept. 2007 / déc. 2008) mais CA calculé au prorata. (20) Qualeïa : nouveau nom de Roland Guenoun Conseil. (21) CA de l'activité études de Quatrax. (22) Clôture au 31/10. (23) BeMore France : nouveau nom d'Advent

Les suivants

Outre les 100 premiers de notre classement, un certain nombre d'instituts nous ont fait parvenir leurs chiffres. Voici donc ceux qui auraient pu appartenir à un «Top» élargi :

Tangenciels (1 250 kEuros, + 25 %)

Yuseo/Ergoneo (1 200 kEuros, =)

Développement Construction (1 200 kEuros, =)

Market Vision (1 160 kEuros, + 17,2 %)

Affimétrie (1 100 kEuros, + 13,2 %)

Insemma (1 080 kEuros, - 16,3 %)

Ana com (1 065 kEuros, - 5,8 %)

Arkema (1 000 kEuros, + 25 %)

PLM Marketing Research (1 000 kEuros, - 37,5 %)

Praxis (920 kEuros, + 19,5 %)

Answers (909 kEuros, + 10,9 %)

Impact Mémoire (882 kEuros, + 35,3 %)

GEM (850 kEuros, + 21,4 %)

BEC-Institute (850 kEuros, + 21,4 %)

Sequence Marketing (820 kEuros, - 3,5 %)

Allegoria Consultants (820 kEuros, + 9,3 %)

Limelight Consulting (803 kEuros, + 1,6 %)

Delphes Communication (800 kEuros,

Développement Marketing (800 kEuros, + 77,8 %)

Gira (750 kEuros, + 10,3 %)

Universal Research (750 kEuros, - 6,3 %)

KP/AM (750 kEuros, + 36,4 %)

Cocedal Conseil (750 kEuros, + 7,1 %)

DRP (720 kEuros, + 2,9 %)

INX (700 kEuros, + 16,7 %)

100% Quali (700 kEuros, + 14,8 %)

Brain Value (600 kEuros, -)

Stetson (534 kEuros, - 12,9 %)

Epsilon Marketing (500 kEuros, + 9,2 %)

Adecq Conseil (500 kEuros, + 25 %)

Scenarii (459 kEuros, + 25,4 %)

Immar (441 kEuros, + 34,5 %)

Figesma Conseil (420 kEuros, + 5 %)

Nouveaux Armateurs (413 kEuros, - 12,1 %)

Income Consulting (400 kEuros, -)

Athlane Consult (400 kEuros, - 13 %)

GAM (350 kEuros, =)

Sereho (300 kEuros, =)

Elysées Consulting (298 kEuros, - 4,5 %)

5ème Force (289 kEuros, + 1 1,6 %)

Bauer Mercatique (250 kEuros, - 3,8 %)

Ethica Partners (220 kEuros, + 10 %)

Solis Conseil (173 kEuros, - 11,3 %)