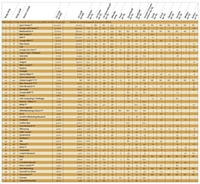

Les 100 premiers Instituts d'Etudes Marketing et Opinion 2009

Pour la 10e année consécutive, Marketing Magazine publie le classement des 100 premiers instituts d'études marketing et opinion, selon leur chiffre d'affaires HT France. L'année 2009 aura enregistré un retournement de tendance marqué pour un secteur jusque-là relativement épargné. Sur ce marché en baisse, quelques instituts ont néanmoins su tirer leur épingle du jeu.

Chaque année - et cela est pratiquement devenu une tradition - la réalisation de ce classement des 100 premiers instituts d'études marketing et opinion réserve son lot de surprises. Les années passées ont vu, selon les époques, beaucoup de concentrations entre sociétés, des créations gagnant assez rapidement de la visibilité et, phénomène le plus récent, la disparition de nos colonnes, pour des raisons de législation américaine ou de décisions corporate, de plusieurs instituts de taille. L'an passé, à l'occasion du classement portant sur l'exercice 2008, c'est le groupe TNS France (213 ME en 2007 et 17 % du marché des 100) qui, en raison de son rachat par WPP et son intégration au sein de Kantar, disparaissait de la première ligne du classement. Evidemment, il n'y est pas revenu... Et Ipsos accède donc désormais, sur le papier, à la première marche du podium.

Certes, un certain nombre d'autres instituts habitués du classement n'y figurent plus. Soit parce qu'ils ne font plus d'études en tant que telles (Cohesium), soit parce qu'ils ont malheureusement disparu (Sylab Ypsis) ou qu'ils ont fusionné pour donner naissance à une nouvelle entité (Estel et IOD qui ont créé Mica Research), sans compter quelques changements de nom. Mais aussi, et ils sont plusieurs, parce qu'ils n'ont pas souhaité communiquer leurs chiffres 2009. Inutile de chercher bien loin l'explication à ce mouvement. Elle réside dans la réelle, grande, «nouveauté» qui a caractérisé l'année 2009 : la baisse sensible d'activité du marché des études marketing, due à la crise et aux décisions des donneurs d'ordres. Une «nouveauté» d'autant plus marquante qu'elle est, pour cette activité, totalement inhabituelle.

Un marché globalement en baisse

Les chiffres qui vont suivre sont bien évidemment à prendre avec un certain recul et une certaine prudence. Non seulement notre classement n'est plus totalement représentatif du «haut» du marché, compte tenu des absences connues et évoquées précédemment, mais encore il repose sur du déclaratif. Dont tout homme d'études n'est pas sans connaître les limites...

Spécialement en période de crise. Par ailleurs, même pour des chiffres plus «officiels», il semblerait que l'ensemble des instituts adhérents n'aient pas tous joué le jeu et fourni leurs résultats à leur syndicat.

Ces précautions prises, on constate que le chiffre d'affaires des 100 premiers instituts classés s'est élevé à 863,8 millions d'euros sur 2009. Si l'on compare avec celui réalisé par les mêmes instituts en 2008 (moins deux pour lesquels la comparaison n'est pas significative en raison de changement de périmètre - Global Insight - et de développement d'activité seulement naissante en 2008 - Acticall), on constate une baisse de l'ordre de 4 %. Si l'on compare maintenant le chiffre d'affaires des 100 premiers instituts classés en 2008 (921 millions d'euros) avec celui des 100 premiers 2009, on aboutit à une baisse de 7 %. Plus proche de l'estimation fournie par le Syntec Etudes Marketing & Opinion, qui annonce une chute d'environ 9 % du marché (lire interview du président du syndicat, Patrice Bergen, p. 70). On rappellera que l'année 2008 avait vu une croissance du CA de notre Top 100 de 3,7 %, équivalente à celle du marché estimée par Syntec.

Les dix premiers instituts classés en 2009 représentaient 62 % du chiffre d'affaires des 100 premiers (près de 535 millions d'euros, - 4,4 % par rapport à leur chiffre d'affaires 2008), et les 20 premiers plus de 74 %, à 643 millions d'euros. Quant aux 50 premiers, ils cumulaient 89 % du marché des 100.

Au-delà des chiffres «bruts», on constate donc que le marché des études est loin d'avoir été épargné, après une année 2008 qui avait déjà vu des signes de ralentissement. « 2009 a été pour le marché des études en France une année de décroissance comme il en a rarement connu au cours des dernières années, ne peut que souligner Stéphane Marcel, directeur marketing de TNS Sofres. Le secteur des études est historiquement plus résilient que d 'autres. Mais cela n'a pas été le cas en 2009. »

Les deux premiers trimestres ont été particulièrement dramatiques pour la plupart des sociétés ; les annonceurs ayant drastiquement réduit leurs budgets études. «Le début de l'année 2009 a été très difficile», avoue Helen Zeitoun, directeur général de GfK Custom Research en France.

«Je mentirais si je disais que nous n 'avons pas connu la crise, car nos clients étaient eux-mêmes en crise, constate Guillaume Weill, directeur général de Crmmetrix. La tendance qui s'était manifestée fin 2008 s'est matérialisée dès le premier trimestre 2009, essentiellement sur la partie Customer Intelligence. Le marketing digital a été moins touché, même si certains clients ont arrêté leurs investissements. »

La fin de l'année «sauve» 2009

Beaucoup d'instituts n'ont réussi à tenir qu'en vivant sur les commandes enregistrées fin 2008. Chez les annonceurs, des baisses de 50 %, voire 80 %, des budgets études n'ont pas été rares en 2009. Accompagnées de réductions significatives de la taille des services études et marketing. Pour de nombreuses entreprises, l'adaptation à la crise est passée par la réduction de ce qu'elles considèrent comme des charges : la publicité, la communication, le marketing et... les études. Dont on peut se demander ce qu'elles représentent réellement aux yeux des entreprises.

A l'image d'un certain nombre d'autres marchés, comme celui des investissements publicitaires par exemple, la fin de l'année 2009 a été caractérisée par un léger redressement ; des annonceurs redevenant acheteurs d'études au quatrième trimestre. Queues de budgets à dépenser coûte que coûte pour éviter des coupes encore plus drastiques en 2010 ? Redémarrage de projets, interrogations stratégiques ? Difficile de fournir une réponse unique. Toujours est-il que ce dernier trimestre a permis à de nombreux instituts d'annoncer des résultats moins catastrophiques que prévus. «Pour nous, l'activité s'est progressivement relevée à partir du troisième trimestre pour très bien se redresser au quatrième trimestre, précise Helen Zeitoun. Nous avons réalisé une progression de 40 % en octobre, novembre et décembre 2009, par rapport à la même période en 2008. Mais nombre d'études engrangées enfin d'année 2009 ne seront visibles que dans le chiffre d'affaires de 2010. » Pour Didier Laporte, directeur général d'eQual, « décembre 2009 a été exceptionnel pour nous».

Si l'on entre un peu plus dans le détail, on constate que, sur nos 100 premiers instituts classés, ou plus exactement sur les 98 pour lesquels il est possible de faire une comparaison avec 2008, 48 sont en baisse de - 1 % à près de - 50 % - ; 10 sont en totale stabilité (pour ne pas dire stagnation), à 0 %, et 40 sont donc en progression. Mais, là encore, avec des augmentations qui vont de 0,x à plus de 30 % (ce qui n'est évidemment pas la règle générale).

Les leaders ont souffert

Le paysage est donc particulièrement contrasté, à tous les échelons. Sur les dix premières sociétés classées, six sont en baisse (de - 3,5 % à - 11 %), une quasi stable (+ 0,3 %) et trois en progression, à des niveaux divers. La même analyse sur les 20 premières «comparables» nous donne 11 en baisse, toujours une stable et huit en hausse. A signaler, parmi ces 20 premières, les belles performances, et notamment dans la conjoncture, d'instituts tels que Echo Research, Harris Interactive, Stratégir ou encore le groupe MV2.

Pour TNS Sofres, qui a vécu en 2009 l'intégration de Research International, Stéphane Marcel indique que le mix, à la fois en termes d'activités et de secteurs, qui caractérise l'institut, lui a permis de mieux résister à la crise. «Quand des secteurs s'enrhument, d'autres résistent mieux», explique-t-il, constatant par ailleurs que la Grande Consommation a bien résisté chez TNS Sofres ; «ce qui a été une agréable surprise». «Au final, même si le chiffre d'affaires a reculé en 2009 par rapport à 2008, notre part de marché a augmenté», annonce Stéphane Marcel.

Quant à notre leader du classement, Ipsos France, il a connu, lui aussi, une année difficile (près de - 11 % de chiffre d'affaires). «D'autant plus que nous sommes dans une industrie et dans un groupe qui ne sont pas habitués à gérer la décroissance, constate Yannick Carriou, récent nouveau directeur général de l'institut. Tous les secteurs ont souffert, à l'exception des études satisfaction/ fidélité et des services. Ipsos ASI a été particulièrement touchée. Quand vous êtes sur le marché des pré et post-tests, encore faut-il avoir quelque chose à tester !»

Le groupe GfK France, de son côté, a enregistré une baisse de chiffre d'affaires de plus de 6 %. « On ne peut pas dire que nous sommes contents, même si GfK s 'en est mieux sorti que la moyenne Syntec, observe Helen Zeitoun. Nous avons très bien résisté toute l'année sur la Grande Consommation, mais la structure du business a évolué. Nous nous sommes trouvés écartelés entre d'un côté, une demande pour des études très pragmatiques, moins chères, plus «nouveaux produits», plus rapides, et surtout tactiques, et de l'autre, des études extrêmement stratégiques les plus stratégiques que nous ayons jamais eues -, notamment autour de problématiques innovation et segmentation stratégique. Le marché évolue déplus en plus dans ce sens et il faut que nous nous y adaptions et y mettions les moyens. Cela implique des process et des profils d'individus différents selon le type d'études. »

L'ad hoc davantage touché que les panels

Globalement, c'est le secteur de l'ad hoc qui apparaît comme particulièrement affecté par la crise, de nombreux programmes d'études ayant été purement et simplement gelés. La baisse d'activité de l'ad hoc est généralement estimée entre 14 et 20 % par rapport à 2008.

Et pratiquement tous les secteurs ont souffert. Le luxe, une niche dans laquelle s'étaient engouffré de nombreux instituts d'études et qui représentaient pour eux un véritable levier de croissance jusqu'en 2009, a été rattrapé par la crise, et a découvert, à son tour, la quête du retour sur investissement. Traditionnellement, les panels constituent un secteur moins sensible aux aléas de la conjoncture, grâce à l'effet amortisseur de contrats longs. Néanmoins, il semble bien qu'il ait également connu un ralentissement en 2009, ou - au mieux - une stagnation.

Apparemment, les études d'opinion se sont maintenues, s'agissant d'une activité calée sur les cycles électoraux. Et 2009 a été une année d'élections européennes. La commande publique n'aurait, elle aussi, pas faibli. Et, aurait même constitué un levier de croissance pour certains instituts.

Les études shoppers, quant à elles, ont continué d'avoir le vent en poupe. Stratégir, qui a décidé de se recentrer en 2009 sur son coeur de métier, a ainsi privilégié les approches tests de produit, pack, concept use, potentiel et Shopper. «Nous avons créé un département spécifique Shopper, qui est le fruit de l'activité Grande consommation de Stratégir et de l'activité Retail de Stratégir Retail, filiale créée en 2009 et spécialisée dans les problématiques distributeurs », explique Luc Milbergue, directeur général de Stratégir Groupe.

Quant à la Santé, il s'agit d'un secteur qui continue d'intéresser les instituts. L'Ifop a ainsi construit une organisation, Global Healthcare, début 2009. L'activité Santé, lancée en 2007 chez Harris Interactive, s'est très bien développée en 2009. OpinionWay a créé, début 2010, un département Santé à la demande de clients laboratoires et institutionnels. «Notre volonté est de poursuivre notre stratégie de croissance à deux chiffres en 201 0 et de dépasser les 10 MEuros de chiffre d 'affaires. Nous lancerons probablement d 'autres départements sur des secteurs sur lesquels nous pensons avoir une carte à jouer», annonce Hugues Cazenave, président d'OpinionWay.

Autre levier de croissance pour de nombreuses sociétés d'études, grandes, moyennes ou petites : l'international. Qui permet de mieux répartir les risques. Quand un marché est en décroissance, un autre peut prendre la relève. Ainsi, l'international a été un levier de croissance pour Stratégir qui a enregistré une progression de 21 % au niveau du groupe, avec ses filiales en Allemagne, en Grande-Bretagne et sa joint venture en Chine. Et la part du chiffre d'affaires international (c'est-à-dire réalisé depuis la France sur des pays étrangers) devient de plus en plus significative. Dans le Top 20 des instituts classés pour 2009, on ne compte pas moins de six sociétés réalisant 50 % et plus de leur activité sur des marchés «extérieurs», hors Ipsos, qui n'a pas répondu à cette question.

Une agressivité commerciale de plus en plus forte

Le mouvement était déjà enclenché en 2008, mais s'est confirmé en 2009 : les sociétés d'études ont fait preuve d'une forte agressivité commerciale et ont accepté de faire des efforts significatifs sur les prix. La pression sur ce facteur a été plus forte que jamais, avec le renforcement du pouvoir des services Achats chez les donneurs d'ordres.

Certains sont même allés jusqu'à parler de dumping. «Les instituts ont réduit les prix pour conserver leurs positions chez leurs clients. Strategic Research n'a pas échappé à cette logique, mais il semble que certains instituts (y compris de grands instituts) se soient lancés dans une politique de dumping agressive, bradant littéralement le prix des études, s'irrite Michael Bendavid, directeur général de Strategic Research. Elle crée de nouveaux prix de marché qui deviennent des référents, condamnant les instituts à persister à terme dans cette politique de marge faible; elle implique des compromis qui affectent la qualité des études : recours à des prestataires terrain peu contrôlés, gestion des études par des juniors, service simplifié, abandon de la valeur ajoutée apportée par des seniors. ..En 'est pas besoin d'être un grand stratège pour anticiper que la profession des études risque de perdre le peu de crédit que lui accordent encore les directions marketing et générales. »

«Nous n'avons pas trop baissé les prix, notre taux de marge brut a bougé d'un point, mais nous avons amélioré le ROI des études pour nos clients. En faisant en sorte que ces études soient plus utiles pour nos clients et que les résultats soient directement exploitables. Tout cela va dans le bon sens : se forcer à faire des études plus opérationnelles et se placer dans une démarche d'accompagnement du client», estime Hugues Cazenave, qui avoue réfléchir depuis longtemps à ajouter une «brique» conseil à ses activités. «Notre stratégie a été de ne pas réduire les coûts terrain, mais plutôt de réfléchir autrement, de proposer des choses que l'on n'aurait peut-être pas faites de la même façon auparavant, pour apporter du renouveau et pallier la baisse des budgets, reconnaît Patrick Van Bloeme, directeur associé d'Harris Interactive. Nous avons travaillé l'innovation en méthodologie et, aujourd'hui, dès qu 'un annonceur veut sortir d 'une certaine routine, il vient nous voir. Les gains de productivité que nous obtenons sont de véritables viviers de rentabilité et de croissance. »

Le chiffre d 'affaires des 100 premiers instituts 2009 a baissé de 7 % par rapport à celui des 100 premiers en 2008.

Des répercussions sur les ressources humaines

Conséquence logique de la crise : les entreprises du secteur des études ont été d'une extrême prudence en matière de gestion des ressources humaines, tout comme en matière de politique salariale. Elles ont utilisé tout l'arsenal à leur disposition : obligation de prendre tous les jours de RTT, tous les arriérés de vacances, recours au temps partiel - voire au chômage partiel -, non renouvellement des départs, fléchissement des embauches... Les salaires ont été gelés, ou les hausses pour le moins modérées, les primes réduites... Des mesures auxquelles se sont ajoutés quelques plans sociaux et, heureusement, de rares dépôts de bilan.

«Le secteur des études n'est plus recruteur net. En 2009, le volume des sorties a été supérieur à celui des entrées », remarque Patrice Bergen, directeur général délégué d' Ipsos et président de Syntec Etudes Marketing et Opinion. Apparemment, la prudence sur l'évolution des effectifs continuera à être de mise et, comme pour tous les métiers de service, il y aura des tensions sur les salaires.

«Nous sommes des entreprises de main-d'oeuvre, il faut pouvoir attirer les meilleurs et les garder. «La prudence salariale" : combien de temps peut-on tenir ce discours ?», s'interroge Patrice Bergen. L'industrie des études «vend» des individus, qui doivent être motivés. D'autant que, si le marché a clairement décru en valeur, il n'est pas pour autant certain qu'il ait diminué en volume ; ou en tout cas pas dans les mêmes proportions. Et la charge de travail qui pèse sur chaque collaborateur n'a pas diminué, au contraire. On peut penser que les embauches devraient repartir en 2010, ne serait-ce que parce que les instituts doivent mettre des ressources humaines derrière leurs politiques d'innovation. Ils sont en effet face à un vrai dilemme : réduire les coûts, tout en maintenant un haut niveau d'innovation pour se démarquer et gagner en rentabilité. D'ailleurs, l'année 2009 a été riche en innovations, qu'il s'agisse des process, de la production, des modes de collecte, des méthodologies... Malgré la crise, les sociétés ont continué d'investir en R & D, en communication et en formation. Les études qualitatives, notamment, ont beaucoup profité des nouvelles technologies pour se renouveler (communautés on line, réseaux sociaux, etc.). Le qualitatif représente désormais 30 % du chiffre d'affaires d'Harris Interactive. Il est de 20 % chez Ifop France avec une progression de 30 % entre 2008 et 2009, et une part de l'international qui représente 47 % du total quali. Depuis son rapprochement avec Research International, TNS Sofres est probablement devenu le premier institut d'études qualitatives en France. En 2010, l'institut déploiera O3, entité qui réunira les activités historiques du quali, de l'innovation et du planning stratégique. Non seulement dans le cadre de la recherche mais aussi dans celui de la recherche de réduction des coûts, le on line prend, à l'évidence, de plus en plus d'importance. Chez Ipsos notamment, mais aussi, par exemple, à l'Ifop, institut dont la moitié du chiffre d'affaires quanti en grande consommation est réalisé en ligne. Et les études via le Web y sont de plus en plus utilisées dans l'opinion, la santé ou le luxe. Si la fin de l'année 2009 a été meilleure pour l'industrie des études que son début, grâce au déblocage de certains programmes, la question qui se pose est la suivante : quelle visibilité pour 2010 ? «Nous n'avons pas plus de visibilité pour 2010 que nous n'en avions à la même époque l'année précédente, n'hésite pas à dire Stéphane Marcel. On ne peut pas parler de vraie reprise. » Yannick Carriou constate quant à lui que « le début d'année 2010 est plus actif, les clients ressortent des projets du placard ». Chez Crmmetrix, la croissance a été supérieure de 50 % entre fin 2009 et début 2010, par rapport à la même période de l'année précédente. «Nous sommes portés par notre activité en marketing digital et tout ce qui touche aux communautés on Une. Et nous avons bénéficié de la stabilité et du professionnalisme de nos équipes», commente Guillaume Weill.

Les stratégies pour 2010

Chez Ipsos, «l'objectif pour 2010 est clair, annonce Yannick Carriou. Il s'agit de renouer avec la croissance, et les ressources devront suivre nos ambitions. Ipsos dispose d'une offre très riche, complète, qu'il faudra déployer dans tous nos métiers. Nous allons rester sur nos six lignes de métiers, mais notre façon de travailler va évoluer vers plus d'accompagnement et de réassurance du client. Nous aurons une année riche en innovations, à la fois sur le qualitatif et sur l'activité ASI, avec le lancement de Next Connect, un nouveau pré-test publicitaire on Une en situation.»

Du côté de GfK Custom Research, Helen Zeitoun décrit ainsi les grandes lignes de la stratégie 2010 : «Nous allons continuer à investir en innovation, être prudents sur les coûts et appliquer les enseignements de 2009. Trois grands pôles vont être développés : le pôle du digital, le pôle «Strategic Innovation et segmentation et enfin, le pôle Shopper et mystery shopping. »

Autre institut en mouvement pour 2010 : l'Ifop. «Nous sommes en train de repositionner l'Ifop sur les nouvelles tendances du marché en nous plaçant dans une vision anticipatrice, explique Stéphane Truchi, président du directoire de l'institut. Les clients sont demandeurs d'études qui les aident à passer le cap face à un environnement déplus en plus complexe. Mais pour cela, il faut se transformer. En faisant appel à de nouvelles collaborations, de nouveaux partenariats, en créant des combinaisons d'expertises entre les études et les champs que nous aurons identifiés (CRM, Web...). Le tout pour retrouver ce qui fait l 'ADN de l'Ifop : la capacité d'analyse, la compréhension fine du consommateur. Pour cela, nous allons travailler sur les stratégies de marques, les enjeux, les influences, les insights qui viendront s 'ajouter à nos expertises sectorielles sur des secteurs que nous avons choisis parce que nous les avons estimées à fort potentiel (énergie, transports, santé, luxe, médias /nouvelles technologies, opinion). La mobilité et le développement durable seront également des thématiques transversales que nous allons travailler encore plus en 2010. »

Réinventer le métier ?

Au-delà du cas particulier de l'institut qu'il dirige, évoqué supra, Guillaume Weill estime que « la croissance du marché en volume n'est pas pour demain », car les facteurs de décroissance du marché sont structurels.

Pour lui, clients et fournisseurs doivent collectivement réinventer le métier des études : «Sortir de la crise, c 'est se donner les moyens pour atteindre ses objectifs dans un environnement radicalement nouveau et avec des budgets plus faibles. Quatre réflexions doivent être engagées : faire baisser le coût de la collecte de données, raccourcir les cycles de développement; transformer les sites internet en hub marketing et faire des meilleurs clients des ambassadeurs. » «Il faut s 'affranchir des contraintes du marché et aller chercher la croissance là où elle existe. Il faut être pro actifs et prospecter avec de nouvelles études », considère Patrick van Bloeme. Au-delà de ses aspects pour le moins négatifs, la crise aura au moins réussi à faire réfléchir la profession. A l'amélioration des gains de productivité, à une meilleure adaptation à l'évolution des attentes des entreprises... Le tout dans une optique de ROI. L'industrie des études, à l'évidence, ne peut plus faire reposer son modèle sur la seule capacité à remonter de l'information. «En tant que leader, nous avons le devoir de défendre le marché, de le valoriser pour que les études ne se résument pas à une variable d 'ajustement en période de récession économique. Nous devons aider les entreprises à retrouver le dialogue entre la marque et ses consommateurs », estime Stéphane Marcel.

«Notre métier va subir des mutations formidables, anticipe Stéphane Truchi. Nous passons des modes de collecte traditionnels à de nouveaux modes rendus possibles par le développement des nouvelles technologies. Comment intégrer tout cela dans notre métier pour mieux observer le consommateur ? Nous avons la chance d'être un institut de taille moyenne, et donc de pouvoir être très réactifs aux mouvements qui vont chahuter et transformer notre métier. Et nous allons le faire savoir. Dans un contexte de marché difficile, il convient d'être présent : en expertises, en prise de parole, en opinion. »

« Ce que cherchent les entreprises, ce sont des instituts d'études qui les aident à prendre des décisions et donc qui font preuve de courage dans leurs recommandations, estime Yannick Carriou. L'appétence pour les études ne se réduit pas chez nos clients, mais il faut aussi réfléchir à la façon dont les instituts peuvent les aider à repenser leurs programmes études. »

Globalement, le marché se dirige vers une segmentation des besoins : du low cost pour des études de base, une capacité à payer plus cher pour des études à fort enjeu nécessitant des dispositifs plus élaborés, des seniors pour délivrer la prestation et apporter du vrai conseil. Où l'on reparle du consulting, vieux serpent de mer qui, conjoncture oblige, refait son apparition. Pour de bon, cette fois-ci ?

Méthodologie

Afin de réaliser ce classement, Marketing Magazine a envoyé, début févrie 2010, un questionnaire détaillé à près de 500 sociétés d'études françaises. En l'absence de réponses de la part des entreprises, celles-ci ont été relancées par mail et/ou téléphone. Le critère de classement retenu est celui du chiffre d'affaires France hors taxes réalisé en 2009. Concernant certaines sociétés pluridisciplinaires, n'a été retenu que le chiffre d'affaires réalisé dans le secteur études. N'ont pas été prises en compte dans le classement les sociétés dont l'activité terrain représente plus de 50 % du chiffre d'affaires (tableau à part en p. 62) et les «périphériques».

Les absents 2009

Un certain nombre de sociétés contactées n'ont pu, ou voulu, pour diverses raisons, répondre au questionnaire, ni aux relances, ou simplement communiquer leur chiffre d'affaires. Si l'on met à part les sociétés du groupe Kantar (WPP), Nielsen (The Nielsen Company), IRI, ou encore Toluna au niveau du terrain, pour des raisons liées à la Bourse américaines ou à des décisions corporate, on ne trouve pas, ou plus, dans le classement ou dans "les suivants" des instituts connus tels que Actéa Marketing, Ares, Concret International, GN Research, IDC France, Income, Innovacorp, Institut des Mamans, Inter.View Le Marketing Interactif, Junium-Institut de l'Enfant, Marc Gilles & Associés, Nodal Consultants, N PA Conseil, Qualimarket

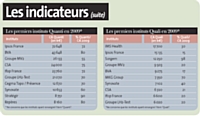

Les suivants 2009

Outre les cent premiers de notre classement, un certain nombre d'instituts nous ont fait parvenir leurs chiffres. Voici donc ceux qui auraient pu appartenir à un «Top 143»:

Hansen Marketing (1 000 kEuros, - 16,7 %) BEC-Institute (1 000 kEuros, + 17,6 %) Directpanel Research (1 000 kEuros, - 23,1 %) KP/AM (950 kEuros,+ 26,7 %) Quali Test (900 kEuros, - 10 %) Answers (874 kEuros, - 3,9 %) Cyble Marketing (850 kEuros, + 7,5 %) Think Out (820 kEuros, - 17,2 %) GEM (785 kEuros, - 7,6 %) Gira Conseil (768 kEuros, + 4,5 %) Universal Research (752 kEuros, + 2,5 %) Kynos (750 kEuros, - 6,3 %) Territoires & Marketing (700 kEuros, + 40 %) Heralis Marketing (700 kEuros, + 40 %) Cocedal Conseil (650 kEuros, - 8,5 %) Brain Value (650 kEuros, + 8,3 %) 100% Quali (650 kEuros, - 3 %) The MarkeTech Group (628 kEuros, + 3,8 %) Linkfluence (600 kEuros, + 160,9 %) Allegoria (600 kEuros, - 20 %) Episens (553 kEuros, - 1,4 %) AMO-Infusion (550 kEuros, =) Epsilon Marketing (525 kEuros, + 5 %) I NX (520 kEuros, - 25,7 %) Sce n a ri i (502 kEuros, + 9,4 %) Basic (500 kEuros, - 16,7 %) Nouveaux Armateurs (475 kEuros, + 18,8 %) Optem (450 kEuros, - 32,8 %) 3S Marketing (400 kEuros, + 27 %) Elysées Consulting (400 kEuros, + 34,2 %) Athlane Consult (380 kEuros, - 5 %) Median Conseil (350 kEuros, - 1,4 %) GAM (350 kEuros, =) Ethica Partners (341kEuros, + 28,2 %) 5ème Force (303 kEuros, + 5,2 %) Sereho (300 kEuros, =) Belle (300 kEuros, -) Efficience Marketing (300 kEuros, - 14,3 %) Marketing DTC (257 kEuros, + 17,4 %) Bauer Mercatique (245 kEuros, - 9,3 %) Apanage (220 kEuros, - 18,5 %) Semiopolis (200 kEuros, + 17,6 %) LB Qualitative Research (200 kEuros, -)

« Nous sommes sur de la tôle ondulée »

«Le marché des études qui pensait pouvoir, d'une certaine façon, échapper à la crise, a découvert en 2009 que celle-ci ne l'épargnait pas. L'analyse du syndicat est que le marché français arrivera tout juste à éviter un recul à deux chiffres. La baisse sera malgré tout significative, probablement autour de 9 %. L'ad hoc aura le plus souffert en 2009. Les panels, qui représentent environ 40 % du marché des études, devraient terminer l'année autour de 0 à + 2 %. Et ce n'est pas la fin des difficultés. La caractéristique majeure du marché des études en 2010 sera une très forte incertitude, avec une visibilité qui ne cessera de raccourcir. Nous sommes sur de la tôle ondulée. L'indice Syntec à fin janvier 2010 était à + 1,14 sur les 12 mois glissants. On devrait malheureusement rester sur une tendance négative.Comment ont réagi les entreprises du secteur ? Par une extrême prudence en matière de gestion des ressources humaines, par une forte agressivité commerciale et en acceptant des efforts significatifs sur les prix. En même temps que les clients des sociétés d'études demandent qu'elles baissent leurs prix, ils attendent d'elles qu'elles innovent dans leur façon de travailler. Si l'innovation est du ressort de chaque institut, le travail de Syntec est maintenant de relayer cette innovation pour valoriser nos métiers. Cela passera par beaucoup de communication. Syntec Études Marketing & Opinion reprendra la parole en 2010. Car, à la faveur de cette crise, nos interlocuteurs nous disent : Aidez-nous à justifier nos actions devant la direction générale. L'avenir du métier des études résidera dans sa capacité à parler à ses clients à un niveau de plus en plus élevé : direction générale, comité exécutif...

A la faveur de cette crise, le secteur des études a fortement évolué. L'abolition des frontières entre les instituts et les data providers a été assez nette. Au tour de Syntec Études Marketing & Opinion de s'adapter et de savoir faire évoluer sa structure d'adhérents, pour y faire entrer les petites structures innovantes et se rendre attractif à des data providers. C'est un chantier que Syntec va s'appliquer à mener en 2010 pour avoir une vision filière.»

Patrice Bergen (Syntec Etudes Marketing et Opinion) : « L'avenir du métier des études réside dans sa capacité à parler à ses clients à un niveau de plus en plus élevé. »