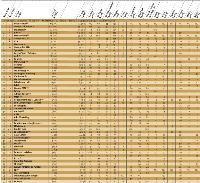

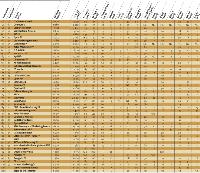

Les 100 premiers Instituts d'Etudes Marketing et Opinion 2008

Pour la 9e année consécutive, Marketing Magazine publie le classement des 100 premiers instituts d'études marketing et opinion, selon leur chiffre d'affaires HT France. L'année 2008 aura été marquée par un net ralentissement de la croissance, dû aux effets de la crise économique entraînant restrictions budgétaires, reports... et recours accru au on line.

Tout comme l'an passé, ce sont près de 150 instituts français d'études marketing et opinion qui ont répondu au questionnaire et aux relances de Marketing Magazine destinés à établir le classement des 100 premiers. Ou plus exactement des 103 premiers, puisque l'on compte quatre ex aequo à la 100e place Mais la comparaison avec l'année dernière s'arrête là. Car ce classement est atypique à plus d'un titre.

En premier lieu - et le lecteur familier du classement n'aura pas manqué de le remarquer - parce que le leader du marché, le groupe TNS France, a disparu de la première ligne. On se souvient du feuilleton de la fusion TNS-GfK, qui avait finalement abouti à la reprise du groupe par... WPP et par son intégration au sein de Kantar. Depuis plusieurs années maintenant, les instituts appartenant à ce groupe ne diffusent plus leurs chiffres nationaux. Ce qui a valu à notre classement de perdre Research International, Millward Brown, MFR Stratégie et The Added Value. L'incertitude sur la communication des chiffres 2008 de TNS France a duré longtemps, mais à l'heure de notre bouclage, aucune information ne nous était parvenue. Ce qui explique aussi l'absence de commentaires émanant de responsables du groupe. En 2007, TNS France représentait quelque 19,4% du marché des 100 premiers instituts français, avec un chiffre d'affaires de 213 millions d'euros, et employait environ 600 personnes. Après les autres absences successives, pour raisons «corporate», de Nielsen, puis d'IRI France, c'est un nouveau coup dur pour la représentativité du haut du classement. Un classement en tête duquel figure donc désormais, sur le papier, Ipsos France.

Des données basées sur le déclaratif

Ce classement est aussi atypique parce que, compte tenu de la difficulté du marché, quelques instituts, plutôt dans la catégorie des «moyens», ont préféré ne pas communiquer leurs chiffres 2008, qui faisaient, bien sûr, apparaître une baisse sensible. Et l'on ne pourra s'empêcher de penser que notre mode de recueil basé sur le déclaratif amène quelques sociétés à prendre des libertés. Mais cette règle du jeu existe depuis l'origine et cette réflexion ne concerne, a priori, qu'une faible minorité d'instituts.

Comme pour chacune de ses parutions, compte tenu des rachats, des non-déclarations, des retours après une année de non-déclaration ou tout simplement des progressions de chiffres d'affaires..., le classement fait apparaître de «nouveaux» instituts, c'est-à-dire non présents l'année précédente. Pour 2008, ils sont une petite dizaine à l'intégrer.

Par ailleurs, plusieurs sociétés d'études ont changé de raison sociale en 2008. INit Satisfaction est devenue INit Etudes marketing et capital client, afin de répondre à une demande forte du marché. Qualeïa est le nouveau nom de Roland Guenoun Conseil, tandis qu'Advent s'est transformée en BeMore France; quant à Client Research, il s'appelle désormais Cataliz Research France et Dafsa a pour nouvelle raison sociale Global Insight.

Méthodologie

Afin de réaliser ce classement, Marketing Magazine a envoyé, début février 2009, un questionnaire détaillé à près de 500 sociétés d'études françaises. En l'absence de réponses de la part des entreprises, celles-ci ont été relancées par mail et/ou téléphone. Le critère de classement retenu est celui du chiffre d'affaires France hors taxes réalisé en 2008. Concernant certaines sociétés pluridisciplinaires, n'a été retenu que le chiffre d'affaires réalisé dans le secteur études. N'ont pas été prises en compte dans le classement les sociétés dont l'activité terrain représente plus de 50% du chiffre d'affaires (tableau à part p. 64).

Une croissance ralentie

Au-delà de TNS et des autres absents, comment s'est déroulée l'année 2008? Sur le plan des chiffres tout d'abord, les 103 premiers instituts classés pour 2008 ont réalisé un chiffre d'affaires cumulé de 921 millions d'euros, en progression de 3,7% par rapport à celui réalisé en 2007. Une progression qui, contrairement à l'année dernière, est très proche de celle estimée par le Syntec Etudes Marketing et Opinion, pour son périmètre, qui porte sur 3,1%.

A titre d'information et, surtout pas de comparaison, compte tenu du changement de périmètre, les 100 premières sociétés d'études avaient enregistré en 2007 un chiffre d'affaires global de 1 099 millions d'euros (+ 8,3% par rapport à leur activité en 2006). Elles employaient alors environ 5 900 personnes. En 2008, ce chiffre s'élève à près de 5 800 pour nos 103 classées.

Avec 561 millions d'euros de chiffre d'affaires (+ 4,6%), les dix premiers instituts 2008 représentaient 61% du marché des «100» premiers 2008 et employaient 60% des effectifs. Les 20 premiers atteignaient près de 73% du chiffre total, avec 671 millions d'euros (+ 4,1%) et 69% des effectifs. Quant aux 50 premiers (811 ME, + 3,9%), leurs parts respectives étaient de 88% et 87,7%. A noter enfin, que le «nouveau» leader, Ipsos France, représentait 12,3% du marché des 100 premiers.

Si le marché français des études a commencé à subir les effets de la crise en 2008, il a quand même mieux résisté que d'autres secteurs économiques ou que ses homologues dans des pays étrangers. Ainsi, Larry Gold, éditeur de la newsletter et du site Inside Research, estime la progression du marché américain des études entre 1,5 et 2% (contre 6% en 2007). Un marché uniquement tiré en 2008 par les études syndiquées et la progression du on line et qui devrait plonger en 2009 avec une baisse estimée entre 5 et 7 %. En France, le premier semestre avait pourtant été jugé, de l'avis général, assez bon, même si des variations ont pu se faire sentir selon les techniques et les secteurs d'activité. «A ce moment-là, nous pensions tous que l'année 2008 était partie pour dépasser 2007», se souvient Jean-Pierre Malosto, président de Syntec

Etudes Marketing & Opinion. Une impression qui a perduré jusqu'à l'été. «Déjà, des signaux alarmants commençaient à clignoter», ajoute-t-il. Etudes reportées et, plus grave, annulations de contrats, voire annulations pures et simples d'études ayant déjà reçu le feu vert..., autant d'épisodes devenant de plus en plus fréquents. «La crise n'a fait qu'accentuer un ralentissement qui se faisait déjà sentir depuis juin 2008», poursuit Jean-Pierre Malosto. La progression, qui avait été de 4% au premier semestre 2008, n'était plus que de 2% à peine au second semestre. Heureusement, avec les queues de budgets, l'activité est un peu repartie en novembre. Les études ad hoc ont été davantage touchées que les panels, moins sensibles à la réduction des budgets et dont l'érosion du niveau de facturation est plus lente. Si la progression de l'activité panels peut être estimée autour de 4%, celle de l'ad hoc ne dépasserait pas 2%, au mieux.

Source: Marketing Magazine. NC: non communiqué. * CA international: part dans le CA total France des études menées depuis la France sur l'international.

En raison de la législation américaine, les sociétés du groupe Kantar/WPP (TNS, Research International, Millward Brown, MFR Stratégie et The Added Value Icon) ne peuvent communiquer leurs chiffres concernant le marché français. Par ailleurs, Nielsen (The Nielsen Company) et IRI ne communiquent plus leurs chiffres par pays. Les sociétés de terrain ayant répondu au questionnaire (Acticall, Callson, Catherine Delannoy & Associés, Consumed Research, La Maison du Test, Leyhausen International Services France, Territorial Team, Tous Terrains Associés, Stas marketing, StephensonEtudes, Chris François) font l'objet d'un tableau à part dans Marketing Magazine. (1) Le CA d'Ipsos France comprend celui d'Ipsos Novaction. (2) Le CA du groupe GfK France comprend ceux de GfK Marketing Services, GfK Sofema, ISL, IFR, MarketingScan (à 50-50 avec Médiamétrie) et Satistème. (3) Le CA d'IMS Health comprend ceux d'IMS, Logimed, Source, Groupe PR, Gyd Institut et Areks. (4) Le CA de BVA comprend celui d'In Vivo BVA. (5) Le CA de Médiamétrie comprend ceux de Médiamétrie//NetRatings, MarketingScan (à 50-50 avec GfK), Médiamétrie/eStat et Metric Line. (6) Le CA du groupe MV2 comprend ceux de MV2 Conseil, MV2 ETC et Maxiphone. (7) Clôture au 30/06. (8) Clôture au 30/09. (9) CA sur 18 mois (exercice fn juin 2007 / fn déc. 2008). (10) Le CA d'OpinionWay intègre Ballester Consulting et Weetrack. (11) Clôture au 31/03. (12) Le CA de Groupe Map comprend AntFiels, Market Audit et Tous Terrains Associés. (13) Clôture au 31/08. (14) Le CA de Cohesium Etudes & Conseil comprend Motivaction. (15) Global Insight: nouveau nom de Dafsa. (16) CA de l'activité études d'Aviso. Effectif total. (17) CA sur 16 mois (exercice fin août 2007 / fn déc. 2008). (18) Clôture au 30/11. (19) H2O: changement exercice (sept. 2007 / déc. 2008) mais CA calculé au prorata. (20) Qualeïa: nouveau nom de Roland Guenoun Conseil. (21) CA de l'activité études de Quatrax. (22) Clôture au 31/10. (23) BeMore France: nouveau nom d'Advent.

Fortes variations des chiffres d'affaires

Face aux difficultés du marché, les instituts ne sont pas tous égaux. Cette tendance, déjà entrevue en 2007, se confirme en 2008. Rarement les variations de chiffres d'affaires d'une année sur l'autre à périmètre comparable ont été aussi fortes. Certaines sociétés, trop dépendantes d'un client ou d'un secteur, tel que la grande consommation ou l'automobile, ont davantage ressenti les effets du ralentissement du marché. D'autres encore, dont la trésorerie n'était pas suffisamment florissante, ont particulièrement souffert. Une vingtaine d'instituts du classement annoncent ainsi «officiellement» un chiffre d'affaires en baisse. Avec parfois des pourcentages à deux chiffres. On notera néanmoins que le classement 2007 faisait apparaître également près d'une vingtaine d'instituts avec des chiffres d'affaires en diminution. Ce qui n'est pas une consolation pour autant.

Parmi les sociétés situées dans le haut du classement, on constatera le recul enregistré par Repères. Les explications fournies par l'institut sont représentatives de ce qu'a traversé le marché en 2008 (et de ce qu'il connaît aujourd'hui): changement de politique de l'un de ses principaux clients en matière d'études internationales, relocalisant dans des filiales étrangères des études autrefois coordonnées depuis la France, transfert de certains dossiers vers le on line, compression de budgets grande consommation et reports sur 2009. Parallèlement, l'institut annonce, en positif, le déploiement à l'international de sa licence Emotional Monitoring avec des partenaires dans six pays et les premiers résultats significatifs d'une démarche importante d'optimisation de l'organisation et des process lui ayant permis de gagner de gros appels d'offres de tests de produits en fin d'année.

Pour d'autres, l'année 2008 a marqué le pas, à la suite d'acquisitions réalisées l'année précédente. C'est le cas pour Cohesium, OpinionWay ou encore BVA. «2008 a été une année de consolidation, de stabilisation et d'intégration», explique Christine Marty, dga de BVA, qui annonce que l'institut va aborder l'international en 2009, notamment avec la création d'une filiale aux Etats-Unis.

Enfin, certains instituts ont connu une croissance parfois bien supérieure à celle du marché. Ce fut notamment le cas, dans le haut du classement, du groupe GfK (+10,6%), de Cegma Topo/Présence (+12,4%), Sorgem ou Harris Interactive.

Comme dans le classement 2007, une douzaine de sociétés ont réalisé plus de 60% de leur chiffre d'affaires à l'international (études menées à l'étranger depuis la France); sachant que les instituts qui travaillent exclusivement sur le territoire national ne sont qu'une poignée. Parmi ceux qui ont l'activité la plus importante hors de nos frontières, on peut citer Numsight (75%), le groupe MV2 (74%), IDC France (70%), A+A (68%), Synovate et Sorgem (60%) parmi les 20 premiers. Ou encore Ducker Research Europe (70%), Strategic Research (70%), Axess Research (60%)... parmi les suivants.

Avec une progression de 0,4% en 2008, la croissance du chiffre d'affaires d'Ipsos France est nettement en dessous de la moyenne du marché. «En revanche, nous avons atteint nos objectifs de rentabilité. La marge opérationnelle a progressé de 8,5%, en ligne avec celle de Vannée précédente», se satisfait Giorgio Caporusso, dg d'Ipsos France. Si l'année 2008 a été bonne pour Ipsos Loyalty, Ipsos ASI, Ipsos Observer et Ipsos Public Affairs, il n'en a pas été de même pour les autres «métiers» d'Ipsos France. Dans le domaine de la santé, plusieurs dispositifs mis en place en 2007 n'ont pas été reconduits en 2008 tandis que l'année n'a pas été particulièrement active en termes de grands lancements de nouveaux médicaments. Ipsos MediaCT, de son côté, a souffert de la transformation de la structure du marché. Deux études phares, «La France des hauts revenus» et «La France des cadres actifs», n'ont pas été reconduites par Audipresse. Ce dernier organisme a, en effet, décidé de les fusionner au sein d'une nouvelle étude, Audipresse Premium, qu'il gère. Ipsos en partageant avec TNS Sofres le terrain.

En 2008, les études ad hoc ont été davantage touchées que les panels.

Cfk: priorité aux synergies entre les activités

Parmi les dix premiers instituts, GfK est l'un de ceux qui a le mieux tiré son épingle du jeu. Si l'activité panels s'est située sur un marché porteur (renforcée par le rachat à l'Ifop du panel Meilleures ventes musique), les autres filiales du groupe n'ont pas démérité. «Toutes les filiales ont contribué à la progression du chiffre d'affaires France en 2008 et ce sera encore le cas cette année. Les complémentarités et les synergies entre nos différentes activités ont participé à la croissance», souligne Sébastien Spangenberger, directeur associé de GfK Custom Research France. L'année 2008 a été, en effet, marquée par le développement d'une stratégie fondée sur les synergies. Ce fut notamment le cas des études shopper chez GfK Custom Research avec Marketing- Scan, ou encore d'IFR (société de relevés de terrain dont l'activité pèse plus lourd que l'activité ad hoc) avec d'autres filiales. En 2009, une offre commune aux études satisfaction (GfK Custom Research) et au mystery shopping (ISL, à la suite du rachat de Satistème en 2007) sera déployée.

2008 s'est aussi révélée une bonne année pour l'Ifop, dont Stéphane Truchi a pris la présidence du directoire. Le lancement de nouvelles activités (luxe, numérique, médias, quali), le relancement du pôle services (Banque/Assurances/Finance, Energie, Transport) ainsi qu'une direction de l'innovation renforcée ont fait gagner des parts de marché à l'institut. «Nous nous déployons sur tous les secteurs à fort potentiel», explique Stéphane Truchi.

Investi par l'Ifop, le Luxe reste un secteur sur lequel les instituts ont continué de renforcer leur expertise études en 2008 (Ipsos, Harris Interactive...), mais il ne représente, il est vrai, qu'une petite partie du marché global, même si, pour certaines sociétés, il constitue un axe de diversification non négligeable. L'Ifop, qui a créé un panel de «Very Wealthy» en 2008, va lancer en 2009 l'Observatoire de la gestion des marques premium et du luxe en période de crise et, en souscription, l'Observatoire des Very Wealthy.

Pour certaines sociétés, c'est la Santé qui a constitué un vecteur de croissance. Ainsi, Harris Interactive a structuré son activité dans ce domaine; la progression de Synovate est notamment due à l'intégration dans le périmètre de la société de l'activité Healthcare qui était jusqu'alors séparée. En revanche, des ténors du segment, tels IMS Health ou A+A, ont connu une année de stabilité.

Succès des études de satisfaction

Par ailleurs, un secteur tel que celui des études Satis- faction/Loyalty/GRC a continué de se développer, porté par les nouvelles attentes des entreprises. Ce fut le cas pour Ipsos Loyalty, BVA, GfK ou INit Etudes marketing et capital client. Le positionnement centré autour des études stratégiques répond également à une forte demande, illustrée par Numsight ou Strategic Research, société qui a, en outre, obtenu la licence pour l'approche Blue Ocean Strategy, nouvelle façon de gérer le processus d'innovation.

Le quali s'est plutôt bien comporté en 2008, notamment lorsqu'il était lié à des études internationales. Pour preuve, les belles croissances, dans le contexte, de Sorgem (+ 10,5%), de MSM (+ 9,9%) ou encore de Thema (+ 6,1%). Du côté de l'Ifop, «le chiffre quali a progressé de 12% en 2008, après une croissance de 7% l'année précédente. Nous voulons l'amener entre 15 et 20% de notre chiffre d'affaires d'ici à deux ans, notamment avec notre offre Quali360°», commente Stéphane Truchi. Chez Synovate France, également, l'activité quali s'est particulièrement bien développée et représente désormais 40% du chiffre d'affaires de l'institut.

Le développement des études on line a eu un triple effet: léger coup de frein sur la valeur du marché, mais croissance du nombre d'études et bonne tenue du chiffre d'affaires des sociétés reconnues pour leur expertise dans le domaine (+ 18,3% pour Crmmetrix,+ 14,2% pour Harris Interactive, + 12,5% pour QualiQuanti... ). «Nous sommes portés par la dynamique de tout ce qui touche à la mesure d'impact des stratégies et du marketing on Une», reconnaît Guillaume Weill, directeur général de Crmmetrix, qui ajoute que cette activité a progressé de 34% entre 2007 et 2008 et tiré la croissance, représentant aujourd'hui plus de la moitié de l'activité de l'institut. A l'Ifop, près de 40% du chiffre d'affaires est réalisé on line; un pourcentage qui s'élève à un peu plus de 30% chez Ipsos et qui monte à plus de 50% pour les tests de communication et de concept.

Mais quel horizon pour cette année? «On constate un vrai ralentissement au premier trimestre 2009», explique Jean-Pierre Malosto qui, après la progression de 3,1% sur l'année 2008, note que le taux de croissance a chuté à 2,6% en cumul mobile de janvier 2008 à janvier 2009. «Un vrai coup de frein», s'alarment les experts. Et le mois de février n'a pas dû changer la donne. Heureusement, depuis mars, les propos se font un peu moins pessimistes. «Le marché est très attentisme en ce début d'année», remarque Patrick van Bloeme, directeur associé d'Harris Interactive. Loin d'être stoppés, les appels d'offres se multiplient, mais, malheureusement pour les instituts, peu de projets sont finalisés. Les termes qui reviennent le plus souvent pour commenter le début de l'année sont: attentisme, prudence, manque de visibilité... «En ce qui nous concerne, l'activité des deux premiers mois de 2009 a été très soutenue, annonce, pour sa part, François Abiven, p-dg de Repères. Même si la visibilité sur le reste de l'année demeure faible.»

Les absents 2008

Un certain nombre de sociétés contactées n'ont pu, ou voulu, pour diverses raisons, répondre au questionnaire, ni aux relances, ou simplement communiquer leur chiffre d'affaires. Si l'on met à part les sociétés du groupe Kantar (WPP), Nielsen (The Nielsen Company), IRI, ou encore Ciao et To Luna au niveau du terrain, pour des raisons liées à la Bourse américaine ou à des décisions corporate, on ne trouve pas, ou plus, dans le classement ou dans «les suivants» des instituts connus tels que Adwise, Arès, Bernard Krief Consulting (4,6 Me déclarés mais activité études non précisée), Cibles et Stratégie, Concret International, Euromap, Ginger, Gira Istia, Institut des mamans, Methos, Novatest, Optem, Panel on the web, Risc International, Le Terrain, etc.

Les suivants 2008

Outre les 100 premiers de notre classement, un certain nombre d'instituts nous ont fait parvenir leurs chiffres. Voici donc ceux qui auraient pu appartenir à un «Top» élargi:

Tangenciels (1 250 kE, + 25%) Yuseo/Ergoneo (1 200 kE, =) Développement Construction (1 200 kE, =) Market Vision (1 160 kE, + 17,2%) Affimétrie (1 100 kE, + 13,2%) Insemma (1 080 kE, - 16,3%) Anacom (1 065 kE, - 5,8%) Arkema (1 000 kE, + 25%) PLM Marketing Research (1 000 kE, - 37,5%) Praxis (920 kE, + 19,5%) Answers (909 kE, + 10,9%) Impact Mémoire (882 kE, + 35,3%) GEM (850 kE, + 21,4%) BEC-Institute (850 kE, + 21,4%) Sequence Marketing (820 kE, - 3,5%) Allegoria Consultants (820 kE, + 9,3%) Limelight Consulting (803 kE, + 1,6%) Delphes Communication (800 kE, -) Développement Marketing (800 kE, + 77,8%) Gira (750 kE, + 10,3%) Universal Research (750 kE, - 6,3%) KP/AM (750 kE, + 36,4%)

Cocedal Conseil (750 kE, + 7,1%) DRP (720 kE, + 2,9%) INX (700 kE, + 16,7%) 100% Quali (700 kE, + 14,8%) Brain Value (600 kE, -) Stetson (534 kE, - 12,9%) Epsilon Marketing (500 kE, + 9,2%) Adecq Conseil (500 kE, + 25%) Scenarii (459 kE, + 25,4%) Immar (441 kE, + 34,5%) Figesma Conseil (420 kE, + 5%) Nouveaux Armateurs (413 kE, - 12,1%) Income Consulting (400 kE, -) Athlane Consult (400 kE, - 13%) GAM (350 kE, =) Sereho (300 kE, =) Elysées Consulting (298 kE, - 4,5%) 5ème Force (289 kE, + 11,6%) Bauer Mercatique (250 kE, - 3,8%) Ethica Partners (220 kE, + 10%) Solis Conseil (173 kE, - 11,3%)

Des études commandées en urgence

Selon plusieurs sources concordantes, il ne serait pas rare actuellement de voir des départements marketing, à qui il a été demandé de geler les budgets études au moins jusqu'au second semestre 2009, appeler du jour au lendemain des instituts pour leur demander de lancer immédiatement une étude... Quoi qu'il en soit, et de façon générale, la consigne chez les annonceurs est à la réduction des budgets. On rogne sur les échantillons, la pression sur les prix se fait encore plus grande, renforcée bien sûr par l'intervention des services achats. «Nos entreprises sont fragilisées, d'autres sont inquiètes. Nos clients ont du mal à payer le juste coût aujourd'hui, quand ils n'essayent pas carrément de nous pressuriser, s'insurge Jean-Pierre Malosto. Mais ce n'est pas en payant au rabais la collecte d'informations que l'on obtiendra une bonne information.» Et la menace de dumping de réapparaître. «J'aiperdu des budgets parce que je n'ai pas voulu trop baisser mes prix, avoue Guillaume Antonietti, directeur général de Côté clients. Nombreux sont les instituts qui baissent leur marge. C'est ce que j'ai fait, mais je ne peux, ni ne veux, descendre en dessous d'un certain seuil. Je veux continuer à fournir de la qualité.» Et, en «off», des patrons d'instituts ne se privent pas de parler de véritable «guerre» entre sociétés. Morceaux choisis: «Il y a des instituts qui font n'importe quoi», «Certains acceptent n'importe quelle étude à prix coûtant pour continuer à travailler», «Sur le marché, des sociétés acceptent des baisses significatives pour tuer les autres», etc.

Jean-Pierre Malosto (Syntec Etudes Marketing et Opinion) :

«La crise n'a fait qu'accentuer un ralentissement qui se faisait déjà sentir depuis juin 2008»

Renforcer les expertises

Si les circonstances amènent certains à baisser leurs marges, dans le même temps, les instituts doivent poursuivre leurs investissements, être de plus en plus proactifs... Un challenge qui est loin d'être simple à réussir. «Si nous voulons être mobilisés pour aider nos clients dans la crise, nous avons besoin d'expertises sectorielles et techniques et, bien sûr, de talents. Tout cela a un coût. Et ce coût est incompressible: la compétence a un prix», souligne Jean-Pierre Malosto. En 2008, selon le Syntec Etudes Marketing et Opinion, les instituts ont continué de recruter, avec une hausse des effectifs de 3,5%, les deux tiers des postes pourvus étant consacrés aux cadres. Mais qu'en sera-t-il en 2009?

Au niveau des secteurs clients, si l'Agroalimentaire et l'Automobile continuent de subir les conséquences de la crise, si le secteur bancaire souffre, si celui des Télécoms est moins consommateur d'études, les Marchés publics créent encore un appel d'air pour les sociétés d'études qui ont la chance de les avoir pour clients. C'est l'un des rares secteurs à ne pas avoir (encore) baissé ses budgets mais, de l'avis des professionnels, il ne devrait pas continuer à soutenir le marché à long terme.

«Nous pensons qu'il faudra attendre le second semestre pour que la reprise se fasse sentir et nous nous y sommes préparés, annonce Giorgio Caporusso. Nous ne réduisons pas nos investissements, mais nous sommes attentifs dans notre gestion. C'est dans la crise que l'on jette la base de croissances futures. Donc, nous sommes très engagés dans l'innovation et nous lancerons de nouveaux produits en cours d'année, pour être les plus proches possible des attentes de nos clients. Nous allons également innover dans la gestion interne et l'organisation des relations avec nos clients pour libérer des ressources et de l'énergie afin de les aider à mieux comprendre cette période de transformation. Plutôt que de parler de crise, qui sous-entend que les changements ne sont que temporaires et que l'on retournera là d'où on est parti, il faudrait plutôt parler de rupture de système. On ne reviendra plus à l'état d'avant.» Pour les sociétés d'études, cela suppose, comme le constate Stéphane Truchi, de nouvelles façons de travailler: «Nous sommes à un tournant du métier des études.»

La période de turbulence que les marchés traversent modifie également les demandes études. Bénéficiant de l'exigence de réduction des coûts, les études on line prennent de plus en plus de poids et de nombreux baromètres (y compris de satisfaction et de communication) migrent sur le Web. Les échantillons se réduisent, les dispositifs s'allègent. C'est dans ce sens que vont, par exemple, CSA ou Synovate lequel vient de mettre à la disposition de ses clients une série de «nano solutions» s'appliquant à plusieurs problématiques marketing qui peuvent être mixées (capital marque, tracking publicitaire, expérience client, expérience shopper). «Nos clients, notamment en Grande Consommation, sont davantage intéressés par la prévision des ventes plus en amont du processus, constate Giorgio Caporusso. Le forecasting «late stage» est en train de laisser la place au «early stage», ce qui nous a conduits à proposer de nouveaux dispositifs, plus légers. Nous allons lancer de nouvelles solutions en 2009.» D'une manière générale, les instituts vont aider leurs clients à mieux dépenser les ressources disponibles et s'efforcer de développer le ROI des études.

La Santé est l'un des nouveaux leviers de croissance des instituts.

Emergence de nouveaux modèles et association de compétences

Au-delà des produits et offres, certains instituts mettent en place de nouveaux modèles. Ainsi, autour de Philippe Plantier, président du groupe Cohesium, le Club by Cohesium rapproche, sans liens capitalistiques, quatre sociétés complémentaires dans leurs activités, mais aussi dans leur approche et leur vision du métier: Actel (relation client à distance), Cohesium Etudes & Conseil (études marketing), Mélétys (stratégies de relation client), Territoires & Marketing (géomarketing). «Cette association de compétences n'est pas un énième partenariat entre entreprises qui «s'entendent bien». Le concept va plus loin, apportant de la synergie, du benchmark au service de nos entreprises clientes», explique Philippe Plantier.

Pour rappeler aux annonceurs le rôle-clé des études dans la prise de décision, notamment en période difficile, Syntec Etudes Marketing & Opinion a lancé une campagne radio donnant la parole à des décideurs qui témoignent du rôle que les études ont eu dans leur entreprise. Robert Peugeot, p-dg de la holding familiale de PSA, le directeur général de Google, le responsable des études de Procter & Gamble... en font partie. Si certains annonceurs, et non des moindres, ont réduit de manière très significative leurs budgets études, il en est d'autres qui adoptent une approche différente. C'est le cas de Mauboussin dont le président, Alain Nemarq, invité à la réunion du Club du Luxe de l'Adetem de mars dernier n'a pas hésité à dire: «Si vous cessez d'investir au moment d'une crise, vous allez amplifier la crise. On ne peut pas immobiliser la communication, c'est une arme de développement.» Les études aussi.